2021年水泥行业效益依旧处于历史较好水平 -z6尊龙z6

2021年水泥行业效益依旧处于历史较好水平

2021年是十四五开局之年,也是我国“双碳”行动的元年,水泥行业面对“需求减弱、环保低碳加码、成本大幅上升”等诸多挑战,水泥市场经历了数次 “急转弯”,全国水泥需求和供给均出现大幅波动。一方面,全国水泥市场需求受固定资产投资、房地产投资、基建投资增速大幅趋降影响,呈现出“需求减弱,前高后低,压力加剧”的特征。另一方面,供给端受“能耗双控、限电、限产、煤价飙升”的影响,供给受限,成本大幅上涨,使得全国水泥市场价格呈现出“先跌后扬”的“√”型大幅波动走势。水泥行业效益水平总体仍表现出了一定韧性,行业利润略有收缩,但依旧处于历史较好水平。

一、水泥产销:需求减弱,高开低走

2021年水泥需求总体表现为“需求减弱,前高后低”。1-4月份延续去年下半年的多项稳增长措施水泥需求向好,同时叠加去年同期低基数双重影响影响,全国水泥产量呈现高位增长。进入5月份,受持续强降雨天气影响,大宗商品价格上涨导致部分工程进度有所放缓,需求提前回落,5-11月连续7个单月水泥产量同比出现负增长,9、10月份更是受能源价格进一步爆涨、能耗双控、限电限产等影响,水泥生产严重受制约,导致9、10、11月份水泥产量增速2位数大幅下滑,分别同比下降-13%,-17%,-18%。预计2021年全国水泥产量23.6亿吨,同比下降1.7%。

二、水泥价格:价位创新高,呈现出“先跌后扬”走势

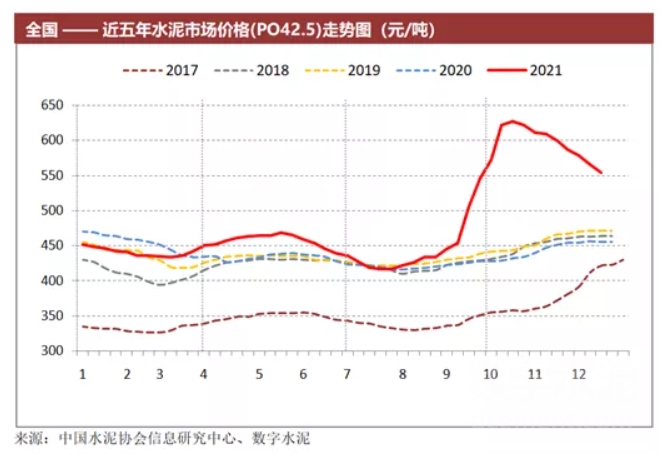

根据中国水泥协会数字水泥网统计,2021年全国水泥价格指数486元/吨,比2020年增长10.8%,在生产成本大幅上涨和供给收缩的背景下,水泥价位创历史新高。

1、从全年走势来看,呈现出“先跌后扬”的走势, 2021年水泥价格表现特征大致经历了以下三个阶段:

第一阶段:1~4月份,水泥行业承接了2020年四季度需求较好的态势,诸多利好因素叠加,水泥市场需求表现旺盛,价格总体稳定在430-460元/ 吨区间。进入5月份,市场需求开始明显走弱,供需关系逐步恶化,价格陡降,南方主流市场大部分地区水泥价格累计跌幅超过100元/吨以上,局部区域出厂价陆续跌破300元/吨。

第二阶段:8月份中下旬后,价格出现大幅度反弹。尤其是以前期跌幅较大的长三角地区,涨幅也是最大,价格补涨80-100元/吨。进入9月市场回归销售旺季,全国水泥价格继续出现大幅上涨行情,10月中旬全国水泥市场价格达到历史新高的627元/吨,比8月初涨幅超过40%。部分区域如广东、辽宁、浙江、湖南、广西、价位突破700元/吨。

价格大幅度上涨的主要原因:

1、能耗双控力度突然收紧。进入8月中下旬,广西、广东、江苏、云南等地,能耗双控、限电程度有所加剧,无法生产导致市场供应出现短缺。从跟踪情况看,能耗双控和电力供应短缺针对水泥企业限产范围已扩大到20多个省份,且限产地区多为我国水泥主要生产基地,导致水泥生产供应不足,库存快速下降。

2、原燃材料上涨推高水泥成本大幅增长。煤炭价格不断上升,企业生产成本大幅度增加。促使全国大多数地区水泥价格出现大幅度上涨。年初以来煤炭价格高企,煤炭价格更是出现了爆涨,10月南部多个省份企业煤炭进厂价格已经达到2500元/吨甚至更高,比去年同期增长三倍以上,支撑了水泥价格的跳涨。

第三阶段:11月份后,随着国家开展能源保供稳价工作,煤炭价格大幅下降,使得水泥生产成本快速下移,加之四季度需求整体旺季不旺,国内水泥市场下游需求持续疲软,同时,“能耗双控”、限电缓解后,前期被抑制的产能快速恢复。促使全国水泥价格高位回调,水泥价格开启持续下降走势,12月底水泥价格已经回落至549元/吨。

2、分区域来看:全年价位最高的是东北地区,2021年均价529元/吨,同比增长11.4%。其次是华东地区,2021年均价496元/吨,同比增长8.4%,价位最低的是西南地区,381元/吨,同比增长6.8%。西北地区价格涨幅最大,2021年均价408元/吨,同比上涨14%。其次是东北地区,涨幅11.4%,涨幅最低的是中南地区,同比涨幅3.3%。

三、效益情况:利润有所收缩,但依旧保持较好水平

2021年全年需求虽略有下降,但水泥行业价格持续高位运行,且对成本传导能力不减,使得2021年水泥行业利润的维持较好水平,预计2021年全年水泥营业收入同比保持增长,水泥行业利润略有收缩,行业利润预计在1700亿元以上。利润结构有所优化,北部区域利润贡献有所增加,尤其是长期处于亏损的泛东北地区实现全面好转。